Rentabilité des banques en ligne en 2018

A lire aussi : Pourquoi former vos équipes au management ?

En 2017, il a été rapporté que les banques en ligne ont atteint un tiers des conquêtes de clients en France (selon une étude ACPR publiée en octobre 2018), ce qui montre une nette dynamique économique. Avec la concurrence croissante (arrivée des néobanques…), qu’en est-il de la rentabilité des banques en ligne en 2018 ?

A lire en complément : Comment optimiser la communication avec vos prospects ?

Plan de l'article

Les banques en ligne pour conquérir les clients

Du côté de la banque en ligne, Boursorama compte actuellement 1,5 million de clientset est la banque en ligne la plus populaire avec une acquisition durable de clients. Le nombre de clients Boursorama a doublé de 2011 à 2015 (4 ans) et de 2015 à 2018 (3 ans) : leur croissance augmente.

Au contraire, ING Direct France ( leader de longue date dans le secteur bancaire en ligne), a stagné depuis 2015 avec environ 1 million de clients . Cette banque en ligne semble vivre de son passé et ne se renouvelle pas.

Fortuneo et Hello Bank connaissent unecroissance constante et comptent respectivement 450 000 et 400 000 clients (fin 2018). Ils jouent pleinement leur rôle d’étrangers.

D’ autre part, Monabanq a du mal à réclamer avec un bénéfice très limité de 30 000 clients sur 6 ans (320 000 clients en 2018) . BForBank est limitée à 220 000 clients, mais gagne des parts de marché.

En ce qui concerne le néobanking, le compte Nickel a été un succès depuis son lancement en février 2014 .

Le compte nickel, distribué dans les bureaux de tabac (4335 buralistes l’offrent), ouvre sans conditions de revenu, séduit actuellement environ 30 000 clients par mois .

Ce Carte avec autorisation systématique, sans autorisation de découvert autorisée, avec suivi du compte en temps réel, coûte 20 euros lors de l’ouverture du compte, alors chaque retrait du DAB sera facturé 1 euro (ou 0,50 pour un buraliste). Une simple carte d’identité suffit pour ouvrir un compte nickel en 5 minutes et à partir de l’âge de 12 ans. Probablement en raison de la simple ouverture du bureau du tabac, le compte nickel comptait 1 138 000 clients au comptoir à la fin de 2018 .

En outre, les banques étrangères sont N26 (500 000 clients) et Revolut (400 000 clients ), qui ont réalisé une percée majeure en seulement deux ans (départ en France en janvier et juillet 2017 respectivement).

Orange Bank, filiale bancaire de Télécom lancée en novembre 2017,n’a pas connu le succès attendu et ne compte que 200 000 clients (fin 2018) , bien qu’elle puisse compter sur le pool de clients Orange (30 millions d’abonnés fixes et mobiles). Aujourd’hui, Orange Bank ne gagne que 15 000 à 20 000 clients par mois.

C-Zam, ouvert en avril 2017, est également le compte libre-service confidentiel de Carrefour (vendu sur le site du Groupe Carrefour ou sur les rayons des supermarchés) . C-Zam coûte 12 euros par an (frais de gestion du compte) et 5 euros pour l’achat du paquet contenant la carte bancaire (carte avec autorisation systématique, sans autorisation de découvert, avec suivi du compte en temps réel).

Carrefour espérait vendre 200 000 la première année. Les objectifs n’ont pas été atteints car à la fin de 2018, seuls 131 000 comptes ont été activés, tandis que Carrefour a une visibilité significative (3000 points de vente).

Le produit n’est pas vraiment à l’avant (il est nécessaire de le chercher) et descend souvent au fond des poutres. Carrefour ne semble pas s’être donné les ressources humaines à (avoir un consultant par téléphone est difficile, les agences du réseau Carrefour Bank ont peu d’informations sur le produit).

Enfin, BNP-Paribas, partenaire de Carrefour dans ce projet (les retraits du BNP-Paribas DAB sont gratuits avec la carte C-Zam), semble être plus préoccupé par le compte nickel.

néobanks moins connus ferment le marché : 150 000 clients pour Morning, 64 000 pour EKO, 25 000 pour Max Des . Ces derniers ne jouissent pas du même pouvoir financier, même s’ils n’ont pas d’intérêt, surtout pour la Max Card (qui nous offre un max).

Peut-il Boursorama la reine de la rentabilité des banques en ligne en 2018 grâce à une acquisition être des clients fortement soutenus ? Peut-être… à condition que les clients jouent le jeu en souscrivant à des produits d’épargne ou des crédits (par exemple) pour aller au augmenter le produit bancaire net de ces banques en ligne.

Revenu très différent selon les banques en ligne

Le produit net Bancair mesure le bénéfice net généré par les activités bancaires en ligne. Il est réalisé par la différence entre les revenus des transactions bancaires (intérêts sur prêts et investissements, commissions et autres revenus provenant des opérations bancaires) et les frais d’exploitation (intérêts sur dépôts, commissions payées).

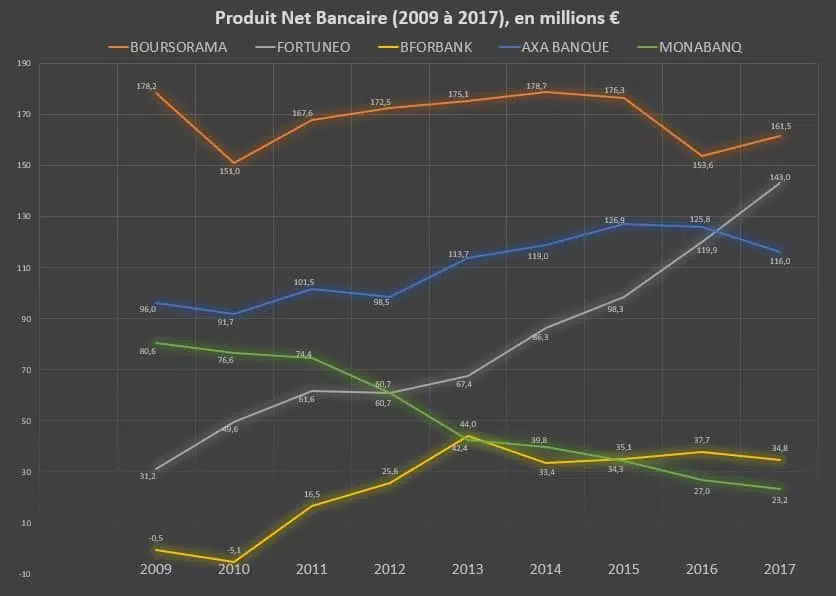

Cela n’est pas possible dans les diagrammes ci-dessus ING Direct (car ING Group ne détaille pas les performances de ses filiales par pays) et Hello Bank (puisque BNP-Paribas ne communique pas exactement par l’intermédiaire de sa filiale). Ilen va de même pour la plupart des néobanques (N26, Revolut, Demain…).

Revenu bancaire net (PNB)

Marge d’intérêt= (différence entre les intérêts sur les prêts — consommateurs, biens immobiliers — et les dépenses financières des clients (intérêts sur investissements) ou d’autres institutions (refinancement sur le marché interbancaire)

Commissions reçues (frais de services bancaires : frais de distribution en espèces, chèques bancaires, commissions de lettres de change…)

Gains (ou pertes) en capital liés aux activités de marché

Boursorama Bank reste la banque en ligne qui génère le produit bancaire le plus net , soit environ170 millions d’euros . Cependant, son produit Net Banking stagne depuis 10 ans, malgré la conquête significative de clients (déjà mentionnée), ce qui signifie que Boursorama est actuellement incapable d’augmenter son volume de clients en augmentant grâce à des économies d’échelle. « Monétiser ».

Pire encore, l’encours de Boursorama par client a diminué : 19 000€ en 2014, 15 000€ en 2016 et 13 000€ en 2018 . Plus de clients, mais pas vraiment plus de transactions bancaires…

Monabanq connaît une baisse constante de son produit net bancaire , pour un volume de clients proche de la stagnation. Cela montre que ses clients utilisent de moins en moins les produits d’épargne offerts (un signe de déception après utilisation ou une ouverture « à tester » (sinon pour le bonus de bienvenue) sans véritable continuation).

BForBank souligne également son acquisition de clients (stagnation du PIB au cours des cinq dernières années, bien que le nombre de clients ait doublé au cours de la même période ).

La rentabilité des banques en ligne en 2018 ne devrait pas être assurée par Boursorama, BforBank ou Monabanq !

D’ autre part est le palmier de l’efficacité (de loin) avec Fortuneo, dont le produit net bancaire progresse régulièrement, presque au point que Boursorama atteint ses clients avec trois fois moins. Impressionnant ! Sans surprise, le montant impayé par client chez Fortuneo est de 33 000 euros (2018) , il était de 32 000 euros en 2015.

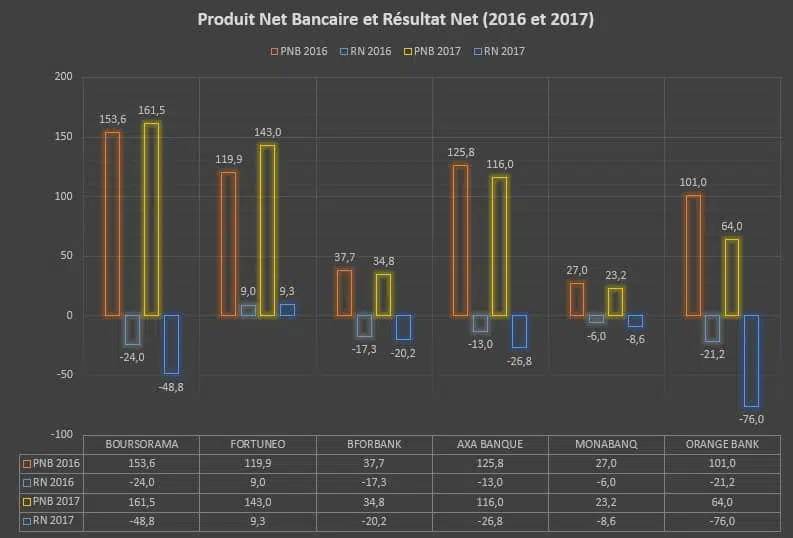

Quelques mots sur la Banque Orange , qui compte actuellement 200 000 clients. Le produit bancaire net (65% acquis Groupama Banque en octobre 2016, rebaptisé Orange Bank en janvier 2017) s’élevait à 101 millions d’euros (au 31 décembre 2016) et à 64 millions d’euros (au 31 décembre 2017).

À la fin du premier semestre 2018, le produit bancaire net d’Orange Bank s’élevait à 26 millions d’euros (en baisse de 12 millions d’euros par rapport au premier semestre 2017 à 38 millions d’euros), ce qui ne présage pas de bon augure pour 2018…

Orange Bank s’attend à 400 produits bancaires nets lors de son lancement Millions (fin 2018) ! Les chiffres pour 2018 n’ont pas encore été publiés, mais cet objectif très ambitieux (et même disproportionné) ne sera pas atteint.

Rentabilité très limitée des banques en ligne

Conquérir des milliers de clients est une chose pour les satisfaire et les convaincre d’apporter leurs économies dans les services bancaires en ligne en est une autre. Sur ce point, Fortuneo domine largement cette comparaison de la rentabilité des banques en ligne en 2018 . Elle impressionne à nouveau et, année après année, l’écart s’élargit avec toutes les autres banques en ligne !

En 2017, Fortuneo était la seule banque en ligne à réaliser un bénéfice net (9,3 millions d’euros) . Tous leurs concurrents sont « dans le rouge » et même voir que leurs pertes augmentent !

Boursorama se trouve clairement sur une pente descendante . Boursorama est passé d’un bénéfice net de 21,8 millions d’euros en 2015 à une perte nette de 48,8 millions d’euros en 2017, tandis que le nombre de clients a presque doublé au cours de la même période.

BForBank, AXA Banque et Monabanq n’ont jamais été rentables depuis neuf ans et prouvent que le marché de la banque en ligne est très compétitif. Ce sera encore plus avec l’entrée sur le marché des néobanques (N26, Revolut, Morning, Max…), bien que l’offre de ce dernier diffère (voir cette comparaison).

Orange Bank a un début difficile. Malgré une acquisition de 200 000 clients depuis le lancement du marché, le résultat net consolidé s’élève à 21,2 millions d’euros (au 31 décembre 2016) et à 76 millions d’euros (au 31 décembre 2017) . Dans son rapport annuel 2017, Orange Bank l’a expliqué par une détérioration de la marge d’intérêt nette (liée à des taux d’intérêt bas) et, en particulier, par la forte augmentation des frais généraux (en particulier, « avantages financiers pour les nouveaux clients »).

Les frais de départ de la banque orange semblent colossaux. Orange Bank ne communique pas sur le coût du client, mais à l’heure actuelle a souvent offert des primes très importantes (jusqu’à 160 euros pour l’ouverture d’un compte, pour un client orange ou sosh). La nouvelle banque mobile « pourrait » être rentable déjà en 2023, selon son président, mais vous pouvez en douter si vous regardez Boursorama , qui n’est pas encore rentable 14 ans après sa création.

Paul de Leusse, directeur général adjoint de la Banque Orange, a récemment déclaré que « le défi consiste à désensibiliser certaines de ces primes si Orange Bank dispose d’une base installée, d’un produit reconnu et d’une réputation ; réduire les primes d’acquisition dans deux ans ».

Dans sonrapport semestriel (pour le premier semestre 2018), Orange Bank ne divulgue pas son résultat net consolidé pour le premier semestre 2018,mais souligne que le résultat d’exploitation a une perte de 68 millions d’euros (contre 28 millions d’euros pour le premier semestre 2017). Il est donc très plausible qu’Orange Bank continue d’augmenter ses pertes en 2018 (plus probablement la perte de 100 millions d’euros en 2018).

Personnellement, comme sur la bourse, je préfère investir dans une entreprise rentable , plutôt que dans une autre qui promet d’être rentable dans X ans (peut-être plus).

Par conséquent, à la fin de cette comparaison de la rentabilité des banques en ligne en 2018, lors du choix d’une banque en ligne, j’aurais tendance à vous conseiller Fortuneo …

Pourquoi les banques en ligne luttent pour rentabiliser être ?

Actuellement, les banques en ligne ou les néobanques, en dehors de Fortuneo, ne sont pas en mesure d’obtenir des résultats nets positifs. En fait, leur produit Net Banking reste faible, le revenu annuel moyen par client est de 140€ .

Pour quelles raisons ?

Parce que les taux d’intérêt restent bas

Quand une banque prête du capital, la majeure partie de cet argent ne lui appartient pas, il provient des fonds de dépôt. Il n’y a qu’une proportion souvent limitée (ce sont ces ressources propres). Les fonds du déposant lui coûtent un intérêt annuel, mais la banque prête ces fonds à un taux d’intérêt plus élevé. Dans le jargon bancaire, la différence est appelée « marge de courtage » .

Les taux d’intérêt, qui ont été les plus bas ces dernières années, affectent donc les bénéfices des banques en ligne .

Parce que les clients « jouent rarement le jeu »

Selon l’ACPR, 55 % du PNB des banques en ligne est basé sur la marge d’intermédiation résultant des dépôts à vue et des brochures . Cependant, de nombreux clients des banques en ligne se limitent à ouvrir un compte courant avec une carte de crédit.

équipement des clients pour les produits avec le compte courant reste faible (moins de 20%) L’ .

Si vous êtes satisfait de votre banque en ligne, en particulier de l’utilisation gratuite d’une carte de crédit premium et des services qui l’accompagnent, et que vous voulez contribuer à sa rentabilité, il semble logique et sain de « jouer au jeu » en confiant au moins une partie de vos économies (sur un livret A ou un LDD par exemple) .

Puisque la gamme de produits d’épargne est limitée

Le La gamme de produits offerts par une banque en ligne est parfois limitée (au compte courant et aux brochures), bien qu’elle tend à se développer sur l’offre de prêts (immobilier, consommateurs…). Les banques en ligne ne couvrent pas toujours tous les besoins financiers des clients (exonération fiscale, crédit et relais, assurance-vie, investissement boursier, etc.). Cependant, ces produits sont exactement les plus rémunérés .

Néobanques (N26, Revolut, Max…) avec le statut de l’établissement de paiement (offre limitée à un compte chèques et une carte de crédit) sont, bien sûr, pénalisés encore plus .

Parce que la commercialisation des banques en ligne est coûteuse

La plupart des banques en ligne utilisent des offres commerciales agressives (avec des bonus de bienvenue et de parrainage) . Selon l’ACPR, ces primes représentent un poste de dépense important (jusqu’à 24 % du PNB).

Plusieurs banques en ligne s’appuient sur des plans stratégiques très ambitieux pour atteindre la rentabilité. Ils dépendent davantage du volume de clients acquis que du revenu par client . C’est le cas de Boursorama par exemple.

Les coûts d’acquisition des clients peuvent donc être très élevés (comme avec Orange Bank) et punir sévèrement la rentabilité des banques en ligne en 2018.

D’ autre part, les néobanks, comme N26, prétendent avoir des coûts d’acquisition très faibles, correspondant à 10% des banques traditionnelles , soit entre 10 et 20 euros. Plus de 50 % des utilisateurs de N26 auraient dû passer le bouche à oreille sans aucune offre de bienvenue qui réduit nécessairement leurs coûts d’achat. Actuellement, N26 gagnerait 3 000 nouveaux clients par semaine (sans battage médiatique).

Conclusion

« Les années se suivent et regardez la même chose », pourriez-vous dire. Fortuneo reste la seule banque en ligne rentable. Malgré une acquisition de clientèle très importante, Boursorama, son principal concurrent, n’a toujours pas réussi à le faire de son côté …

En effet, Fortuneo bénéficie d’un revenu annuel moyen par client nettement supérieur à la moyenne (213€ par client en 2018, soit 50 % de plus que la moyenne du marché).

Actuellement, choisir Fortuneo signifie miser sur les meilleurs services bancaires en ligne en 2018. Si vous choisissez Boursorama , vous parierez sur la rentabilité future (résultant d’un effet de volume de 1,5 million de clients).

Personnellement, j’ai un compte courant avec les deux , donc je peux utiliser les très bonnes conditions d’assurance et de soutien fournies par ces cartes de crédit si nécessaire. Mastercard Gold et Visa Premier.