Pour avoir une bonne santé financière, il ne suffit pas de vous limiter à contrôler vos dépenses et à collecter vos économies. Cela exige également un choix judicieux et approprié d’investissement. Où mettez-vous votre argent en 2021 ? Dans quelle proportion ? Quels sont les pièges à éviter et quels investissements choisir ? Dans cet article, nous vous donnerons des conseils pour vous aider à mieux gérer votre patrimoine !

Plan de l'article

- Gérer vos économies, c’est savoir où placer votre argent

- 3 conseils pour investir votre argent

- Structurer votre épargne en fonction de l’horizon de placement

- Diversifiez bien votre argent dans différents placements

- Où placer son argent pour lui de gagner

- Comment ai-je déposé mon argent ? Mon témoignage

- Choisir les meilleurs placements 2021 pour vos économies

- Est-il sage d’investir votre argent en temps de crise ?

Gérer vos économies, c’est savoir où placer votre argent

L’ importance de savoir comment placer votre argent

La répartition correcte de l’épargne est un concept important visant à obtenir une richesse optimisée, c’est-à-dire le plus efficacement possible compte tenu de sa situation. En pratique, il s’agit d’ investir votre argent dans les placements les plus appropriés et les plus performants.

A lire en complément : Communication d’entreprise : pourquoi opter pour les sacs publicitaires personnalisés ?

La richesse optimisée vous permet de faire croître le capital, d’augmenter les rendements et ainsi d’améliorer le niveau de richesse et la qualité de vie. En effet, sur une longue période, une rentabilité légèrement plus élevée conduit mécaniquement à une augmentation significative du revenu de l’énergie.

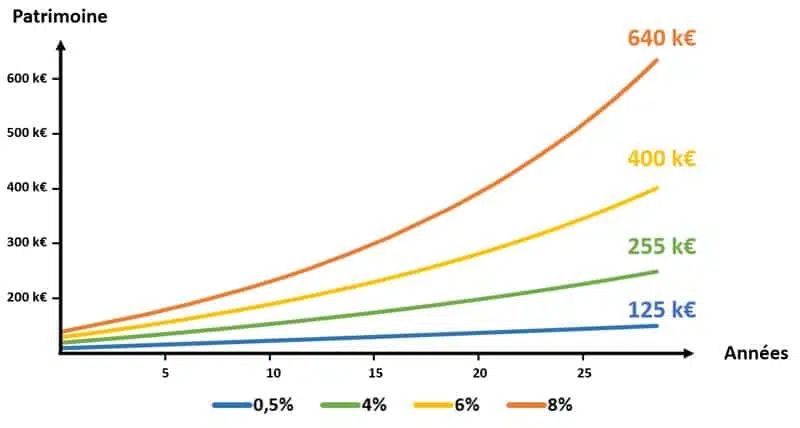

Pour ce faire, nous prenons un capital initial de 25 000 euros avec une économie mensuelle de 250€.

Lire également : Comment l'intranet d'entreprise facilite le télétravail et la collaboration à distance

- €125k générer un rendement de 0,5% (le taux de Livret A)

- 255 k€ à un taux de 4% (ce qui peut être attendu d’un patrimoine bien diversifié)

- 400 k€ à un taux de 6% (ce qui peut être attendu d’un patrimoine bien optimisé et dynamique)

- €640 k€ au taux de 8% (dans le cas d’actifs offensifs)

Voici ce qu’il donne à un graphique :

Vous remarquez que la courbe devient plus raide au fil des ans (la richesse augmente plus vite) parce que le rendement est élevé. Cela est dû au mécanisme de taux d’intérêt composé : les intérêts de chaque période sont ajoutés au capital et porteront à tour de rôle les intérêts.

Malheureusement, en France, « où placer votre argent ? est une question qui est proche du tabou et peu de gens s’y intéressent. Résultat : trop d’épargnants ont une richesse sous-optimisée.

Voici les 3 pièges les plus communs chez les Français épargnants :

- Investissez votre argent uniquement dans des placements bancaires sans risque. C’est la situation la plus courante ; le problème est que ces investissements produisent rarement plus de 0,5 % de rendement. Cependant, compte tenu de l’inflation (1,5 % en 2019), ce choix n’a fait qu’appauvrir l’épargnant

- Placez vos économies principalement dans des investissements dynamiques. Le rendement attendu sera certainement plus élevé, mais cela se traduit par un risque important que l’épargnant pourrait mettre en danger, par exemple en cas de crise boursière

- Placer trop d’argent dans des placements qui ne peuvent pas être facilement débloqués, comme l’immobilier. La richesse faible liquide réduit la liberté financière de son propriétaire.

Ces erreurs sont courantes… Néanmoins, une meilleure gestion peut considérablement améliorer le revenu d’un épargnant à long terme.

Exemple d’un bien diversifié

Pour vous donner un exemple concret, voici ce que la richesse bien diversifiée patrimoine d’une personne avec un profil d’épargne équilibré qui veut affiner ses placements pour se préparer à la retraite :

- L’ équivalent de 4 mois de salaire sur un carnet d’épargne. C’est un filet de sécurité pour couvrir les dépenses imprévues.

- 50% dans un fonds en euros opportuniste adossé au capital

- 30% dans l’assurance-vie principalement investie en unités de compte

- 20% investis dans l’immobilier via SCPI

Quelle rentabilité peut-on attendre de ce patrimoine ? La réponse dépend des investissements qui seront sélectionnés par l’épargnant. En effet, tous les investissements ne valent pas la peine ! Un bon fonds en euros peut générer une rentabilité de 2,5 %, tandis qu’un fonds de taille moyenne ne dépasse pas 0,5 %.

Nous avons sélectionné les meilleurs investissements, que vous pouvez trouvera la fin de l’article. Dans cet exemple, choisissez un livre d’épargne auprès de la banque en ligne Monabanq, un fonds en euros d’allocation à long terme disponible dans le produit Bforbank VIE, un profil de risque délégué 6 polices d’assurance vie chez Yomoni et SCPI Epargne Pierre.

En 2019, ce serait bon portefeuille diversifié dans les meilleurs placements a apporté près de 6% au propriétaire, lui permettant de construire pacifiquement son épargne-retraite.

Maintenant que nous avons parlé de la nécessité de bien investir vos actifs, nous pouvons aller au cœur du sujet. Voici un guide pour placer correctement votre argent :

3 conseils pour investir votre argent

Dans cet article, nous allons essayer de vous aider à répartir vos actifs de manière saine et responsable , en tenant compte de votre profil d’épargne, de vos projets personnels et futurs investissements. Pour placer votre argent correctement, voici 3 conseils que vous devez suivre :

- Déterminez votre profil de sécurité

- Classez vos actifs en fonction de votre investissement

- Choisissez les meilleurs placements

Considérons ces points plus en détail :

Déterminez votre profil d’épargne pour mieux investir votre argent

Lors de l’attribution de vos économies , vos plans, vos ambitions et votre aversion au risque doivent être pris en compte. En effet, un père qui veut financer les études de ses enfants ne devrait pas placer son argent de la même manière qu’un jeune couple qui veut investir dans l’immobilier ou un aîné qui se prépare à la retraite et transmet sa richesse.

Pensez à votre projet, puis développez votre profil d’investisseur. L’idée est de savoir si vous préférez :

- Défensive . Vous courez un risque de baisse et préférez un faible profit potentiel en échange d’une perte potentielle proche de zéro.

- Équilibre . Vous êtes prêt à prendre un peu plus de risques pour obtenir un meilleur rendement. Ainsi, par exemple, si vous investissez 10 000€ sur 5 ans, vous êtes prêt à 400€ à accepter pour un bénéfice potentiel de 1 000€.

- Dynamique . Vous êtes moins risqué que le profil équilibré. Dans le même exemple que précédemment, vous seriez prêt à accepter une perte potentielle de 2 000€ pour un bénéfice potentiel de 5 000€.

- Insultant . C’est le profil le plus agressif ! En général, si votre investissement perd 10% de sa valeur en 3 mois, vous n’hésiterez pas à investir à nouveau pour profiter de cette opportunité de commercialisation.

Il est important que vous vous posez ces questions, car cela déterminera comment vous allez investir votre capital.

Structurer votre épargne en fonction de l’horizon de placement

N’ oubliez pas que l’ épargne est la partie de votre revenu qui n’est pas dépensée. Il peut être divisé en 3 parties : horizon à court terme (soi-disant épargne de précaution ), moyen et à long terme.

Précautions

Cet argent réservé est une réserve de sécurité conçue pour couvrir les dépenses imprévues (frais médicaux, accidents de voiture, etc.), ce qui vous empêcherait de prendre un crédit à la consommation ou de profiter de vos investissements à long terme qui peuvent être difficiles et coûteux à débloquer. Cette protection devrait vous être accordée en priorité ! Des économies de précaution équivalant à 3 à 6 mois de salaire nous semblent appropriées.

Économies à moyen terme

Il est formé pour financer un futur projet à moyen terme : l’achat d’un appartement, d’une voiture, etc. L’horizon d’investissement vous permet de l’investir dans des supports risqués avec un rendement plus élevé. Les fonds doivent être recouvrables sans problème et gratuitement.

Économies à long

Il s’agit d’épargner pour la retraite ou pour un investissement à long terme (plus de 10 ans). Cela vous permet d’investir dans des milieux hautement dynamiques et/ou à faible teneur en liquide avec une attente de rendement élevé. Rappelez-vous qu’un horizon de placement éloigné améliore le rapport entre rendement et risque.

Le seul problème est de distribuer correctement votre argent dans ces 3 compartiments. Une fois cela fait, vous pouvez choisir les bons emplacements pour chaque compartiment.

Diversifiez bien votre argent dans différents placements

Une fois que vous aurez déterminé votre profil de risque et classé vos économies, vous devrez tout de même investir votre argent dans les différents placements. Veuillez noter que la règle d’or pour un bon investissement est la diversification des placements. De cette façon, vous ne dépendez pas d’une seule classe d’actifs.

Voici les investissements sur lesquels vous pouvez investir votre argent :

- Livrets bancaires : Livret A, LDD, Super Livrets, etc. Ces transporteurs monétaires ne sont presque rien, mais ont l’avantage d’être sans risque et disponibles en tout temps.

- Les fonds en euros : accessibles par l’assurance-vie, ces actifs gérés par les assureurs garantissent le capital investi et offrent de meilleurs rendements que les livres bancaires

- Effets d’exploitation : Les performances boursières sont parmi les plus élevées, en moyenne 8 %, mais elles sont risquées et peuvent varier à la hausse et à la baisse. Au lieu d’investir dans quelques titres, nous recommandons d’investir dans un panier d’actions (les FNB sont parfaits pour cela : en savoir plus avec notre guide sur le fonctionnement des FNB et des trackers).

- La Pierre : l’immobilier est l’un des investissements préférés français. Il est accessible de plusieurs façons, les plus simples sont les parts de SCPI. Certains croient que la pierre est sans risque, mais ce n’est pas correct : le marché immobilier est en évolution et peut phase de la montée et de la chute.

- Investissements exotiques : ce sont des investissements dans des investissements plus spéculatifs tels que l’or, bijoux, Grands vins, montres de luxe, crypto-monnaies, etc. Leur part dans votre richesse devrait être limitée.

L’ avantage de ces investissements est qu’ils sont accessibles, relativement faciles à comprendre et suffisants pour donner de l’énergie et diversifier la richesse de chacun. Certes, il y a beaucoup d’autres investissements complexes (LMNP, Club Deal, FPS, FPCI), mais ceux-ci sont principalement réservés à un très haut patrimoine accompagné d’experts (fiscalistes, comptables) et à la recherche de solutions pour réduire leurs impôts.

Où placer son argent pour lui de gagner

La meilleure façon d’investir votre argent

Sur la question de savoir où mettre votre argent , il n’y a pas de réponse universelle : l’idéal allocation de l’épargne dépend de nombreux critères, tels que les projets personnels,

Le profil de risque de l’épargnant, ses besoins d’argent liés à son mode de vie, etc. Quoi qu’il en soit, gardez toujours à l’esprit que :

- Placer de l’argent dans des investissements dynamiques sur une longue période est une stratégie de paiement

- Une bonne répartition de la richesse fournit le meilleur rapport de rendement

- Les investissements de consommation (assurance-vie, fonds en euros, SCPI…) sont suffisamment nombreux pour la grande majorité des épargnants

Si la façon d’allouer les actifs de quelqu’un est une décision personnelle, alors nous pouvons présenter des exemples de distribution selon le profil typique :

| Type de profil d’épargne | soigneusement | équilibré Profiel | Profil Dynamique | Profil Offensif |

|---|---|---|---|---|

| Epargne de précaution | 5 mois de salaire | 4 mois de salaire | 3 mois de salaire | 2 mois de salaire |

| Fonds euro | 60% | 50% | 25% | 15% |

| Actions | 20% | 30% | 40% | 50% |

| Immobilier | 20% | 20% | 30% | 30% |

| Spéculatif | 0% | 0% | 5% | |

| Retour 2019 | 6% | 7% | 8% | 10% |

Pour un profil raisonnable, nous vous recommandons de placer cinq mois de salaire dans l’épargne de précaution (par exemple, dans un compte d’épargne). Le reste de votre épargne peut être placé de la manière suivante : 60% dans un fonds en euros, 20% en soutien en action, 20% dans le soutien immobilier (par exemple SCPI) et 0% dans les produits spéculatifs.

Compte tenu des revenus générés par les différents médias, un profil prudent pourrait représenter 6% du rendement en 2019.

hypothèses

Pour le calcul des rendements pour 2019, nous avons adopté les hypothèses suivantes :

- Fonds en euros : rendement de 2,5 % en 2019, le taux qui peut être offert par de bons fonds tels que Euro Long Allocation ou Euro Swiss Life

- Actions : 15,7% de rendement. Comme référence, nous avons choisi le chiffre d’affaires généré par le manager Yomoni sur son profil dynamique 8 en 2019.

- SCPI : 5% de rendement, ce que l’on peut attendre d’un bon papier de pierre

- Spéculatif : 0 % de rendement. Nous préférons neutraliser la martingale de cette catégorie.

Comment ai-je déposé mon argent ? Mon témoignage

Permettez-moi de vous donner un exemple concret : comment je gère mon propre patrimoine. Je vais vous expliquer comment j’ai choisi de répartir mon revenu, le rendement qu’il a généré et les leçons que j’ai tirées. Ce témoignage être mis à jour au début de l’année.

La gestion de mes actifs est variée au fur et à mesure que ma situation personnelle évolue. Quand j’ai commencé à travailler, j’avais un capital de 5 000€ et un salaire de 2 fois SMIC, dont un tiers a été loué. J’ai ensuite eu un profil très attentif et j’ai placé ce que je pouvais dans les produits monétaires (livrets et fonds en euros).

Aujourd’hui, j’ai ma trentaine, j’ai pu mettre de côté environ 75.000€, j’ai un crédit de 30.000€ et je gagne un bon salaire. Je ne suis pas propriétaire de ma résidence principale et je ne veux pas en devenir une avant au moins cinq ans. Je me suis récemment marié et je veux fonder une famille, donc j’ai une certaine aversion pour le risque. Mon profil d’épargne se situe à mon avis entre Équilibré et Dynamique.

Je sais que l’épargne efficace est cruciale, je fais des paiements réguliers sur quelques médias. Aujourd’hui, voici comment j’ai investi mon argent :

Deux mois de salaire en carnet de banque

Cela me suffit pour faire face aux dépenses courantes et aux imprévus. Même en cas de grave coup, cela me donne le temps de récupérer de l’argent de ma police d’assurance-vie.

J’ ai mis mes économies dans un livret A de 0,5% chez BforBank.

30% dans les fonds en euros

J’ ai ouvert la police d’assurance vie Darjeeling pour avoir accès au fonds Euro SwissLife. J’apprécie cette aide sans risque, d’autant plus qu’elle accorde systématiquement une prime aux épargnants qui investissent dans des unités de compte. Plus la part du processeur est élevée et plus le bonus est élevé !

Je souhaite toujours maintenir un minimum de sécurité, donc mon contrat est investi à 65 % dans les fonds en euros SwissLife et 35 % dans les UC à faible risque (monnaie en euros à court terme et obligations diversifiées). En 2019, tout cela m’a apporté 2,6%.

20% dans l’assurance-vie gérée

Un tiers de mes actifs investissant dans une police d’assurance-vie dominante… Ça me semble acceptable. Mais pour bien investir à la foire, il est essentiel d’avoir de bonnes connaissances techniques, de suivre les nouvelles financières et d’y consacrer beaucoup de temps.

J’ ai donc confié cette tâche à Yomoni, un gestionnaire d’actifs de nouvelle génération, connu sous le nom de robo-advisor . L’objectif est de maximiser la performance de mon contrat en tenant compte de mon profil de risque (j’ai choisi un profil 6). Pour cela, il place mes économies dans divers titres financiers (actions, obligations, indices, etc.) et arbitre en temps réel selon les fluctuations du marché. Et tout cela pour des tarifs imbattables : 1,6% de frais de gestion par an !

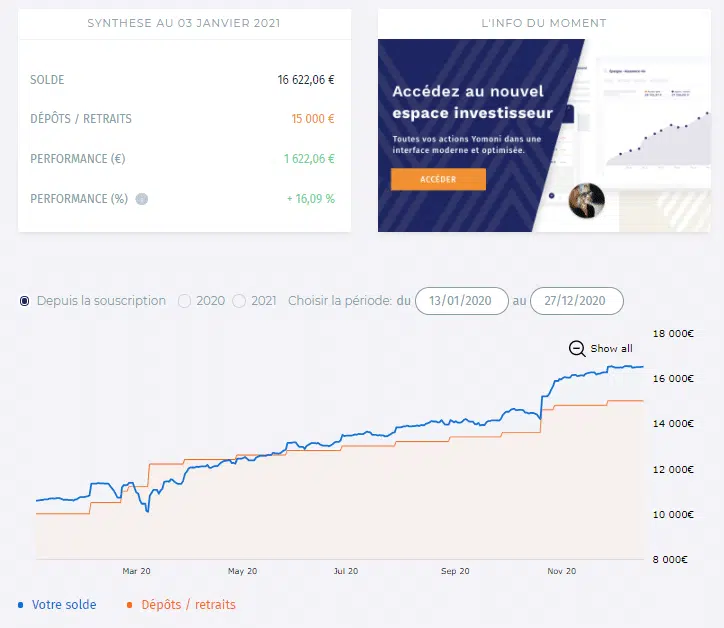

J’ ai ouvert mon contrat en 2017 avec un investissement initial de 5 000€ dans le profil 6. Je fais des paiements automatiques et réguliers que je n’hésite pas à renforcer quand une baisse du marché me permet de profiter d’un point d’accès pratique . Vous pouvez également le voir sur mon tableau de bord ci-dessous : malgré le crash de mars 2020 qui a temporairement mis mon portefeuille en rouge, j’ai plutôt renforcé mon assurance-vie Yomoni pour profiter d’un excellent point d’accès. J’ai réitéré cette stratégie la veille de la deuxième inclusion. Cela m’a permis de revenir à un bon niveau de rendement dans les 3 mois.

30% de trackers placés sur un PEA

Près d’un tiers de mon PEA est placé dans des trackers. Je garde plusieurs lignes, mais j’investis dans le tracker Amundi MSCI World. Cet ETF est intéressant car il contient les 1 600 valeurs boursières les plus importantes des pays développés (États-Unis, Japon, Royaume-Uni, France…) et reproduit assez fidèlement la performance de l’économie mondiale qui a connu une croissance constante depuis des décennies. Bien que mon PEA n’ait qu’une seule ligne, je profite d’une excellente diversification dès le début.

20% en unités de SCPI achetées à crédit

Même si je ne veux pas devenir propriétaire, je veux diversifier mes actifs en immobilier ! C’est pourquoi j’ai acquis 100 000 euros d’actions de SCPI à crédit , avec une contribution représentant environ 20 % de mes actifs. Ce prêt est remboursé sur une période de 20 ans au taux de 1,6 % hors assurance. L’intérêt sur cet investissement par dette est que :

- Les loyers payés par SCPI rembourse le crédit, donc mon effort d’épargne est très réduit

- Les intérêts sur le prêt sont déductibles de l’impôt sur le revenu

L’ IPAC dans laquelle j’ai investi gagne un rendement moyen de 5%.

Choisir les meilleurs placements 2021 pour vos économies

Le livre bancaire : placement bancaire traditionnel

Pour vos économies, le livre bancaire est certainement le mieux adapté. Offert par toutes les banques, un livret Banking est sans risque , disponible en quelques heures (un simple virement suffit pour récupérer l’argent) et offre des frais garantis.

Il y a 2 livres bancaires :

1/ Brochures réglementées dont les conditions et les taux d’intérêt sont fixés par l’État, de sorte qu’ils soient identiques dans toutes les banques. Cependant, ils sont limités à un par personne et ne doivent pas dépasser un certain plafond. Les principaux livrets sont le livret A, le Livret Développement Durable (LDD) et le Livret D’Epargne Populaire (LEP)

2/ Les livrets non réglementés , également appelés « Super Booklets », ne sont pas contrôlés par l’État, de sorte que chaque banque peut offrir ses propres conditions et taux d’intérêt… et surtout ils ont des plafonds très élevés (généralement plusieurs centaines de milliers d’euros, quand un livret A ne peut pas dépasser 22.950€). Leur Compensation est généralement assez proche de celle du livret A, mais les banques en ligne n’hésitent pas à offrir des taux de bonus valables pendant plusieurs mois et des offres de bienvenue, ce qui permet d’obtenir un retour intéressant ! Notez toutefois que ces livrets sont soumis à des cotisations de sécurité sociale et à l’impôt sur le revenu, ce qui affecte négativement leurs déclarations.

Le fonds en euros, l’alternative aux investissements sans risque

Il s’agit d’un moyen de placement qui n’est disponible que par le biais de l’ assurance-vie. C’est l’un des investissements préférés français en raison de ses nombreux avantages, y compris :

- La garantie du capital : vous ne pouvez pas perdre l’argent investi. D’autre part, le rendement peut varier d’une année à l’

- Les économies autre peuvent être récupérées à tout moment. Le disponibilité est presque instantanée pour la majorité d’entre eux.

- Un droit fiscal avantageux à l’assurance-vie

- Une rentabilité intéressante pour un investissement sans risque

Nous avons réalisé une étude sur la performance des fonds en euros en 2020 et constaté que les différences entre les différentes performances sont très importantes ! Ainsi, certains fonds ont atteint un rendement inférieur à 1%, tandis que d’autres offrent plus de 2,5 %.

Est-il sage d’investir votre argent en temps de crise ?

Oui, parce que c’est à ces moments que vous trouverez les meilleures opportunités. Comme le célèbre dicton nous rappelle : « vous devez acheter le son du canon et le vendre au son du clairon », sinon il est conseillé d’acheter lorsque la situation semble défavorable et les prix sont bas, et de vendre quand tout semble favorable.

Il est rappelé que les cycles économiques fluctuent constamment à la hausse et à la baisse. Si les marchés font régulièrement face à la force (bulle Internet en 2000, crise des subprimes de 2008 et plus récemment la crise sanitaire de Covid 19), ils sont toujours revenus.

En cas de crise, la meilleure stratégie est de maintenir vos investissements , de sorte que les pertes restent non réalisées, en attendant l’amélioration de la situation. Et si vous le pouvez, réinvestir dans des actifs qui semblent sous-évalués, tels que des sociétés par actions assez fortes pour traverser la crise sans problème, ou l’immobilier dans un domaine qui doit maintenir sa dynamique…