Le marché boursier peut être considéré comme l’investissement le plus rentable de tous les temps. Avec un bénéfice de plus de 7% par an en moyenne sur cent ans, il est essentiel pour l’épargnant d’investir une grande partie de son argent en bourse.

Cependant, afin de maximiser le rendement au fil des ans, il ne faut rien acheter et à tout moment. Nous verrons dans cet article comment choisir les meilleures actions qui valent la peine de garder, puis comment et quand entrer dans la position .

A lire également : ABC Portage : la solution de portage salarial à Paris

Je vais décrire ma méthode complète en détail dans un exemple.

A lire aussi : Comment trouver rapidement un bien à acheter à Argelès-sur-Mer ?

Plan de l'article

- Choisir les meilleures actions à acheter avec l’analyse de base

- Trouvez les meilleures actions à acheter avec ces critères

- Comment apprécier une part pour l’acheter

- Ma méthode d’évaluation des actions

- Choisir le meilleur moment d’achat avec des

- Résumé pour trouver les meilleures actions à acheter :

- Continuer

- Analyse technique : comment utiliser les graphiques pour investir dans les actions

- Comment diversifier son portefeuille pour minimiser les risques et maximiser les gains

Choisir les meilleures actions à acheter avec l’analyse de base

Du point de vue de l’investissement, nous ne choisirons que des actions qui ont une forte les principes fondamentaux. Après tout, nous avons vu que, à long terme, le prix des actions est lié aux principes de l’entreprise .

Ainsi, en choisissant une action à partir de laquelle la société grandit chaque année, son prix sera indéniablement apprécié.

Pour trouver de telles entreprises, je vais sur le site de ZoneBourse. Ce site a la particularité de présenter les comptes de revenus des entreprises de manière graphique . Il n’est donc pas nécessaire de perdre du temps en recherchant et en lisant directement les comptes de revenus « bruts » publiés par les sociétés cotées.

En outre, il est possible d’y trouver les prévisions des analystes. Cela permet d’estimer les cours futurs des actions analysées.

Je vais maintenant expliquer la méthode en détail pour trouver une action gagnante. Nous prenons l’exemple complet de la société danoise Novo Nordisk (leader mondial dans le traitement médical du diabète). Si vous avez des difficultés à comprendre certains concepts du compte de profits et pertes, vous pouvez lire cet article.

Trouvez les meilleures actions à acheter avec ces critères

Grandir

Une bonne entreprise doit se développer à long terme. Nous examinerons donc l’évolution du chiffre d’affaires et du bénéfice net par action sur une période d’environ 5 ans. Si la croissance persiste, ces deux paramètres devraient augmenter d’ au moins 5 % par an pendant cinq ans .

Dans le cas de Novo Nordisk, la croissance annuelle de GC est entre 2012 et 2016 9,3 % et les prévisions futures sont positives. La BNPA augmente annuellement de 18 % au cours de la même période. Nous avons donc ici une entreprise en croissance dynamique !

Une situation de bilan saine et progressive

La croissance de l’entreprise (investissements et investissements des actionnaires) doit nécessairement conduire à une augmentation des fonds propres (actifs) de la société à long terme. Les capitaux propres sont la valeur cumulée (année après année) du capital total de l’entreprise. Ils doivent donc croître si les investisseurs s’intéressent à la société. C’est le cas de Novo Nordisk.

Le résultat net compensé permet de dégager un montant suffisant de flux de trésorerie opérationnel . Je voudrais souligner que le flux de trésorerie correspond au revenu net provenant de la réintroduction de l’amortissement et des provisions. Ainsi, cela correspond vraiment au montant d’argent que la société libère au cours de l’année (pour payer les actionnaires, les dettes et investir). On considère que les dividendes distribués devraient être les suivants : dividende/flux de trésorerie < 65 % . Sinon, l’entreprise peut se mettre en danger en divisant trop d’argent. On dit que le dividende n’est pas pluriannuel.

Novo Nordisk flux de trésorerie grandit et élevé. En 2017, il devrait être 17 DKK. Cela permet de verser le dividende (environ 8 DKK), d’investir et de payer les dettes.

Le taux d’intérêt de la dette doit être contrôlé . Ce n’est pas forcément mauvais de s’endetter. Imaginez emprunter de l’argent à votre banquier à un taux d’intérêt net de 2%. Si vous pouvez cultiver cet argent avec un rendement de 5%, vous prendrez automatiquement la différence dans la poche (ici 5% -2% = 3% profit).

ratio dette/fonds propres < 1 est nécessaire pour contrôler la dette. Nous pouvons également parler de levier financier (ou de levier) avec le ratio dette/EBITDA . Ce rapport devrait être inférieur à 3 Le .

Dans le cas de Novo Nordisk, il n’y a pas de dette et même de trésorerie. La situation financière est donc très saine !

Rentabilité

Pour qu’une entreprise fonctionne et se développe, elle doit être rentable. C’est-à-dire que chaque euro investit doit produire le maximum de profit. Le ratio du bénéfice net par rapport à CA = marge nette peut alors être calculé. Cet indicateur calcule les résultats nets obtenus de 1€ de CA.

Une entreprise de qualité doit avoir une marge nette de > 5 % . Cette marge devrait être suffisante pour générer un bénéfice correct en cas de coup sévère. Par exemple, le chiffre d’affaires peut diminuer au cours d’une année moins productive. Si les coûts sont bien maîtrisés et que la marge est suffisante, la diminution des recettes nettes peut être minime.

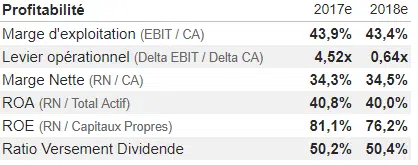

Si vous utilisez le premier graphique de l’article, la marge nette estimée pour Novo Nordisk en 2017 sera de 34,3 %. C’est énorme ! Cela signifie que 1€ de CA a créé en soi 0,34€ de bénéfice net. Donc l’entreprise connaissait des marges très élevées !

Un autre indicateur largement utilisé pour estimer la rentabilité d’une entreprise est le RAO (RE). Il est obtenu par le ratio du bénéfice net et des capitaux propres . Ce ratio est donc un type de rendement pour l’actionnaire. Il reflète le résultat net généré sur la base du montant des capitaux propres (fournis par les actionnaires). Toutefois, cet indicateur devrait se méfier car aucune distinction n’est faite entre le revenu net des capitaux propres ou de la dette. Il est donc nécessaire de vérifier le taux d’endettement de l’entreprise.

Une entreprise suffisamment rentable a un RAO de plus de 10 % . Si le RAO > 20%, vous y gardez une entreprise très rentable qui a probablement un avantage concurrentiel élevé . Dans ce cas, nous parlons de fossés larges.

Dans notre exemple, Novo Nordisk a un ROE attendu de 81,1% en 2017, ce qui est génial !

Acheter : oui, mais… au bon moment

Nous ont maintenant vu tous les aspects fondamentaux qui permettent de déterminer si une action est de qualité et si elle peut être considérée comme l’une des meilleures actions dans son domaine. Cependant, cela ne signifie pas nécessairement que vous devez vous dépêcher de l’acheter tout de suite. En effet, il est maintenant nécessaire de le suivre de plus près afin de se mettre en place au meilleur moment. Cela permet de maximiser les rendements à long terme et de ne pas risquer de perdre de l’argent.

Comment apprécier une part pour l’acheter

Appréciation d’une action

Une fois que l’entreprise sélectionnée est de qualité, voir si elle est considérée comme coûteuse ou bon marché . À cette fin, il existe des ratios comptables pour l’étude de l’évaluation de l’entreprise. Une entreprise sera intéressante à acheter si le ratio actuel est inférieur au ratio historique moyen .

En effet, à long terme, il y a un phénomène de retour à la moyenne . Lorsque le prix de l’action soustrait de ses fondations, tôt ou tard, il subira une forte variation pour revenir à la normale.

Voici les principaux ratios d’évaluation :

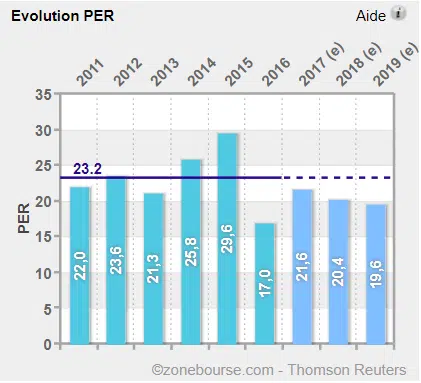

Le PER

Le PER (ratio prix/profit) est le rapport prix/PNBN . Cela correspond au nombre de fois de profit que vous êtes prêt à payer pour acheter une action. Par exemple, si la PER d’une action est de 20, cela signifie qu’elle paie 20 fois son bénéfice. La RIP seule (ainsi que tous les ratios que nous allons voir) ne signifie pas grand-chose car elle peut varier en fonction de la taille de l’entreprise, du domaine d’activité ou en fonction de la croissance attendue.

Cependant, en moyenne, une entreprise est considérée comme bon marché si sa PER est inférieure à 15 (pour les très grandes capitalisations déjà bien installées). Sinon, une PER < 20 peut être acceptée pour d’autres sociétés.

Dans le cas de Novo Nordisk, son PER était bien inférieur à la moyenne en 2016. Il était environ 17 selon ZoneBourse.

Le PCF

Le PCF (prix des flux de trésorerie) est le ratio prix/flux de trésorerie . Le principe est le même que dans la PER, sauf que le flux de trésorerie réel est pris en compte au lieu du bénéfice net par action. Ce résultat est considéré comme plus fiable par de nombreux analystes. En effet, il est facile de montrer des résultats douteux dans le profit (propagation de amortissement ou provision, résultats exceptionnels…). Il n’est pas possible de tricher avec un flux de trésorerie.

Un stock bon marché est considéré si le PCF est < 10 .

Dans le cas de Novo Nordisk, le prix en 2016 était de 250 DKK, avec un flux de trésorerie par action de 20 DKK. Son PCF était donc 12,5, ce qui est légèrement cher, mais inférieur à la moyenne historique.

Le PSR

Le rapport prix-vente ( RP ) est le rapport prix/CA . Il correspond à l’évaluation du prix de l’action par sa capacité (non libérant le bénéfice), mais pour développer son activité.

On suppose qu’une action est bon marché que le PSR <2.

Novo Nordisk avait un PSR de 4,5 en 2016, ce qui est inférieur à la moyenne mais élevé.

Le PBR

Le PBR (ratio prix/livres) est le ratio prix/actif net . Il correspond au prix de l’action par rapport à la juste valeur des actifs de la société . Il est utilisé dans l’ approche de l’investissement en valeur : c’est en effet le prix à payer pour racheter tous les actifs d’une société (pas toutes les actions).

Il est considéré comme un stock bon marché comme son PBR<2 .

Novo Nordisk avait un PBR de 9,3 en 2016, ce qui est très élevé, mais cette valeur est toujours inférieure à sa moyenne historique. Le PBR est un indicateur de plus en plus moins considéré, puisqu’il n’est utile que dans le contexte d’un rachat ou d’une faillite (liquidation d’actifs) d’une société.

Ma méthode d’évaluation des actions

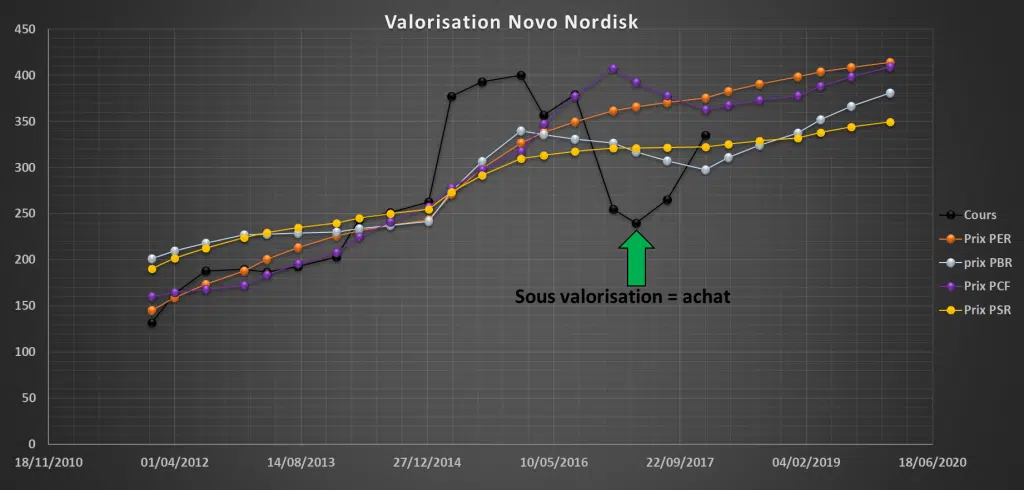

Une fois tous ces ratios définis et analysés, je pourrai appliquer ma méthode d’évaluation pour tracer ce type de graphique :

- En noir, l’évolution du cours de Novo Nordisk depuis 2012.

- En rouge, l’évolution que l’action doit suivre selon sa BNPA.

- En violet, l’évolution qui doit suivre l’action en fonction du flux de trésorerie.

- En jaune, l’évolution que l’action doit suivre selon son CA.

- En bleu, l’évolution qui doit suivre l’action selon ses fonds propres.

Un point est fixé tous les 4 mois (1er janvier, 1er avril, 1er août) pour chaque année. Les données après 2018 proviennent des prévisions analystes publiées sur ZoneBourse.

Le calcul les rapports intermédiaires considèrent que l’évolution est linéaire au cours de l’année. Au milieu de l’année, je crois que les bénéfices ont atteint la moitié des prévisions pour l’année en cours.

Il est à noter que chaque ratio d’évaluation produit des résultats légèrement différents mais proches. Selon le ratio utilisé, le prix équitable de Novo Nordisk à partir du 1er janvier 2020 (derniers points à droite du graphique) devrait être d’au moins 350 DKK (selon PSR) et un maximum de 410 DKK (selon PER et PCF).

Plus les proportions convergent dans la même direction, plus le pronostic est sûr.

Quand entrer le poste

Nous pouvons voir dans le graphique que de 2012 à 2015, le prix suit assez bien ses fondamentaux. Il est donc possible de stocker au cours de cette période juste prix à acheter.

De 2015 à 2016, le cours de l’action augmente beaucoup plus vite que les fondations. On peut dire que l’action entre dans une forme de « mini-bulle ». Ce n’est pas le moment d’acheter !

En 2017, il y a eu un retour à la moyenne brutale (parce que les résultats étaient bons, mais moins que prévu). C’est la preuve qu’on ne devrait pas acheter au plus haut. Cependant, comme le marché boursier est souvent exagéré, les prix sont tombés en deçà des principes de base. Cela nous donne une excellente entrée de point !

En avril 2017, le plus bas était de 240 DKK. L’ analyse technique devrait être utilisée pour mieux positionner et minimiser les risques.

Choisir le meilleur moment d’achat avec des

Le graphique précédent nous donne une vue globale de l’action et du point d’entrée. Nous savons que ce sera vers Avril 2017, mais comme le dit le proverbe, nous n’attraperons pas un couteau qui tombeanalyse ! Si vous achetez le stock trop tôt au milieu de l’automne, vous pouvez perdre de l’argent à court terme.

Vous pouvez ignorer cette étape, mais si vous avez le temps, vous pouvez maximiser votre rendement à long terme et choisir une entrée à court terme sans trop de risques.

Voici l’évolution de Novo Nordisk en 2017. Le graphique provient du logiciel libre ProRealTime que je recommande fortement pour l’analyse technique :

Indicateurs techniques

J’ utilise peu d’indicateurs pour mon analyse technique. Je vais alors faire un article dans lequel j’explique comment ils fonctionnent, donc je ne serai pas sur aller dans les détails. À mon avis, les plus utiles d’un point de vue à long terme sont les suivants :

Supports et résistances : l’action Novo Nordisk casse une grande résistance (horizontale noire droite) fin avril 2017. L’achat à proximité de ce milieu limite les risques de déclin à court terme.

Moyennes mobiles : Novo Nordisk dépasse les moyennes mobiles à 20 et 50 jours (lignes pointillées violet et orange) peu avant de briser la résistance. Cela signifie que la tendance sera probablement à nouveau haussière par la suite.

Indicateur Ichimoku : Je n’entrerai pas dans les détails parce que cet indicateur est très puissant et vous pouvez obtenir beaucoup d’informations. En bref, il permet d’analyser « en un coup d’œil » la tendance actuelle des cours. Il est haussier si les prix ci-dessus mensonge nuageux (zones rouges et vertes). Si le futur nuage est vert, l’augmentation devrait continuer à durer.

Donc, tout ici confirme que Novo Nordisk devrait être acheté le 27 avril 2017 au prix de 260 DKK . Au moment de la rédaction de cet article, le prix est de 335,5 DKK et pendant ce temps payé un dividende de 7,7DKK.

En appliquant ma méthode, je pourrais obtenir un rendement de 32% .

Novo Nordisk est une action de qualité. Selon mes courbes d’évaluation, selon mes courbes d’évaluation, le prix augmentera d’ environ 27% d’ici le début de 2020 .

Résumé pour trouver les meilleures actions à acheter :

Une action est de qualité si :

- L’ AC et la BNPA augmentent en moyenne de 5 % ou 10 % par année sur cinq année.

- Les capitaux propres et les flux de trésorerie augmentent dans le monde entier chaque année.

- Le ratio dividende/flux de trésorerie < 65% pour maintenir la viabilité des paiements.

- Sa dette est contrôlée : dette/capitaux propres <1 ou dette/EBITDA <3 .

- Marge nette > 5 %.

- Sont des RAO > 10 % et même mieux si le RAO > 20 %.

Il est nécessaire d’entrer en position en achetant l’action si :

- ratios actuels du RAP, du PCF, du RP et du PBR sont inférieurs à leurs moyennes historiques. Les

- Idéalement, l’action est bon marché avec les ratios d’évaluation : PER < 20, PCF < 10, PSR < 2, PBR < 2 .

- Les signaux techniques à court terme sont positifs et réduisent le risque de chute.

Bien sûr Novo Nordisk action n’est pas la seule action de qualité à un prix bon marché. Je vais vous laisser appliquer cette méthode pour trouver les meilleures actions du moment.

Continuer

Si vous voulez aller plus loin et être autonome pour trouver et analyser les plus belles entreprises, j’offre une formation Analyse Fondamentale dans la section Conseils et services de bourses 🛒

Contactez-moi à : etre.riche.et.independant@gmail.com

N’ hésitez pas à poster un commentaire.

Si le commentaire n’apparaît pas immédiatement, c’est normal car je dois d’abord le valider pour le faire apparaître (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont fournies à titre informatif et n’achètent en aucun cas des conseils ou des recommandations au sens de AMF.

L’ auteur ne peut être tenu responsable des pertes subies par le lecteur et décline toute responsabilité quant aux conséquences de l’utilisation du blog.

En outre, les informations ne peuvent pas être mises à jour et ne fournissent donc aucune garantie. C’est à tout le monde de vérifier la sonde de données.

Analyse technique : comment utiliser les graphiques pour investir dans les actions

L’analyse technique est une autre méthode qui peut être utilisée pour évaluer le potentiel de croissance d’une entreprise et déterminer si elle est susceptible de générer des bénéfices. Cette méthode consiste à étudier l’historique des prix et du volume de négociation de l’action, ainsi que la tendance générale du marché.

Les graphiques sont un outil clé dans l’analyse technique. Ils permettent aux investisseurs de visualiser les mouvements du marché au fil du temps, en traçant des lignes représentatives des indicateurs techniques tels que les moyennes mobiles ou encore les bandes Bollinger.

Un exemple d’utilisation pratique serait celle d’un support (prix plancher) ou d’une résistance (prix plafond). Lorsqu’on analyse un graphique et qu’on constate que le cours a atteint à plusieurs reprises un certain niveau sans réussir à le franchir (résistance), cela peut donner une indication sur la direction future possible. De même, lorsqu’on observe chaque fois une remontée lorsque la courbe arrive près d’un certain seuil, on parle alors ici plutôt d’un support car il y a plus souvent rebondissement ici qu’à ce stade précis.

Cela ne garantit pas forcément que ces comportements se répèteront indéfiniment, mais cela peut donner quelques idées quant aux prochains événements.

Les analystes techniques peuvent aussi examiner différents modèles comme ceux en ‘tête et épaules’ ou en ‘double sommet’.

Comment diversifier son portefeuille pour minimiser les risques et maximiser les gains

Si vous décidez d’investir en bourse, l’une des meilleures façons de réduire le risque est la diversification. Cela consiste à investir dans plusieurs entreprises et secteurs différents plutôt que de mettre tous vos œufs dans le même panier. Effectivement, si une entreprise ou un secteur performe mal, cela ne pèsera pas autant sur votre portefeuille si vous êtes diversifié.

• Investissez dans différentes industries : il ne faut pas concentrer trop vos investissements dans une seule industrie ou un seul secteur. Si ce dernier rencontre des difficultés, toute la partie du portefeuille sera impactée.

• Investissez selon des tailles d’entreprises différentes : les petites capitalisations ont tendance à être plus volatiles mais peuvent offrir un potentiel élevé en termes de rendement tandis que les grandes sont souvent plus stables mais avec un moindre potentiel.

• Incluez des actions internationales : investir aussi hors de sa zone géographique permet aussi d’avoir accès aux économies qui sont moins corrélées à celle où nous sommes et ainsi mieux profiter pleinement lorsqu’il y a par exemple une crise locale spécifique.

N’oubliez pas qu’il faut rester calme pour ne pas se laisser emporter par des mouvements de panique qui peuvent parfois être irrationnels.

Investir en bourse peut offrir des opportunités intéressantes pour faire fructifier votre argent, mais cela implique aussi de prendre des risques. En utilisant ces différentes méthodes et stratégies pour sélectionner les actions, vous pouvez maximiser vos chances de réaliser un bénéfice tout en minimisant le risque associé aux fluctuations du marché.